特朗普家族代币WLFI上线,代币分配谣言引发价格剧烈波动

谣言风暴:从社交媒体到30美元暴跌

2025年8月23日,一则关于“Aave将获得World Liberty Financial(WLFI)代币总量7%”的提案传闻在加密社区疯传。

疑似WLFI团队成员Dylan_0x(@0xDylan_)紧急辟谣,称该消息为“虚假关联”,并强调“WLFI公告从未承诺此类分配”。尽管其身份未经官方证实,市场已迅速反应:

AAVE价格从385.99美元骤跌至365美元,单日跌幅超5%,市值蒸发近3亿美元。

与此同时,币安数据显示,WLFI合约价格由上线0.55美元跌至当前0.28美元,上线最高点已下跌近40%。

这一波动源于吴忌寒引述的2024年10月WLFI社区提案。该提案曾明确约定:Aave DAO将获得WLFI流通代币的7%分配权及Aave v3上部署WLFI协议收入的20%分成。Aave创始人Stani Kulechov以“交易的艺术”回应争议,暗示条款效力未失效,但未能平息恐慌。链上数据显示,巨鲸账户在暴跌中集中抛售6826枚AAVE,亏损达29.1万美元,进一步加剧流动性危机。

WLFI的政治烙印:特朗普家族的“影子金融帝国”

World Liberty Financial(WLFI)绝非普通DeFi协议,其股权架构揭示了深层的政治资本运作:

- 控制权垄断:特朗普家族通过DT Marks DeFi LLC控股WLF 60%股权,享有75%的代币销售收入及60%的营业利润。2025年1月收购后,联合创始人被边缘化,特朗普家族成为实际控制方。

- 代币分配争议:白皮书草案显示,WLFI代币70%预留给内部人士(创始人、团队及服务商),仅30%面向公募。消息人士嘲讽这一比例“高得可笑”(LMAO)。

- 金融政治化野心:WLFI稳定币USD1被定位为“特朗普支持者的美元”,旨在将政治认同转化为金融资产。其战略合作伙伴ALT5通过纳斯达克上市,将WLFI代币换股,使特朗普家族间接接入传统证券体系。

这种高度中心化的治理结构与DeFi“去信任化”理念背道而驰,也为Aave的合作埋下隐患——当协议收益分配依赖政治实体的单边决策,市场敏感度必然飙升。

Aave的脆弱性:清算危机与机构敞口埋雷

Aave的暴跌不仅是谣言冲击,更是其内在风险链的连锁反应:

- 历史清算创伤:2024年8月,以太坊暴跌触发Aave上3亿美元清算,导致AAVE单周下跌9%,抵押品价值缩水暴露风控缺陷。2025年2月,持有10.2万枚AAVE的巨鲸因循环借贷面临清算,浮亏358万美元,预示高杠杆策略在波动市场中的致命性。

- 机构敞口风险:Aave对Ethena的47亿美元敞口被Chaos Labs警告可能引发“流动性紧缩”。USDe持有者将大量代币存入Aave,而发行方Ethena同时借出支持资产,形成再抵押循环,放大系统性风险。

- 收益依赖症:尽管Aave的USDT存款规模突破81亿美元,但借贷利率波动剧烈。2025年7月USDT借贷APY飙升至16.01%,吸引套利资本涌入,进一步扭曲资金池健康度。

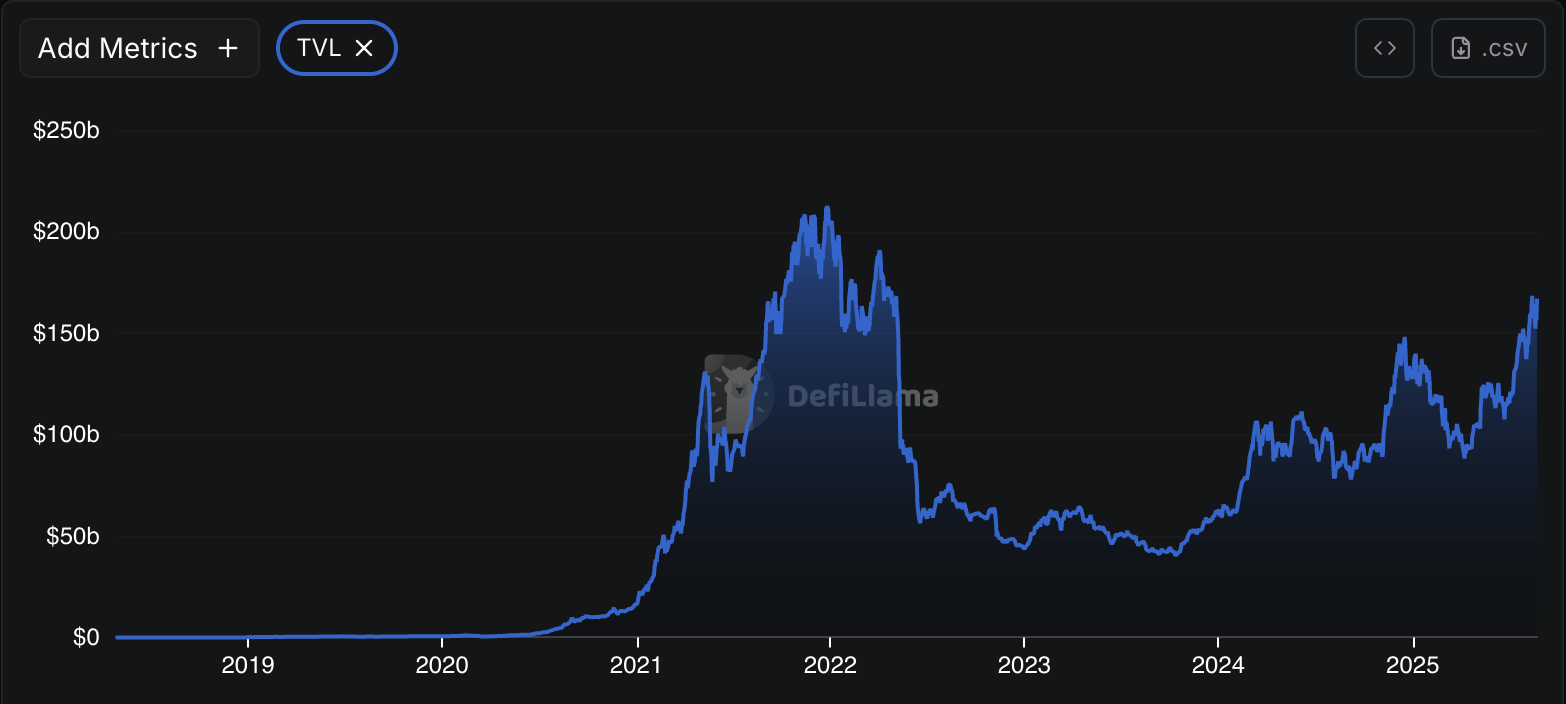

DeFi 领域因机构关注而崛起

2024 年美国大选后,DeFi 的总锁定价值 (TVL) 大幅上涨。来源:DeFiLlama

根据 DeFiLlama 的数据, DeFi 协议中的总锁定价值 (TVL) 目前超过 1670 亿美元,并且正在接近 2021 年 12 月创下的 2120 亿美元的历史最高水平。

由于预期美国将为加密货币提供更加友好的监管环境,2024 年美国大选结果公布后,DeFi TVL 大幅上涨。

包括银行、资产管理公司、企业和金融服务公司在内的机构投资者越来越多地参与加密货币和 DeFi,塑造了当前市场周期中的许多叙事。

这种参与引发了加密社区关于政府对去中心化协议的监管侵犯以及传统金融机构可能对 DeFi 的占领的争论。