谁偷走了ETH的收益率?答案藏在所有竞争协议背后

随着收益型稳定币和DeFi协议的兴起,以太坊质押收益正在面临压力。ETH是否能在收益率竞争中重新占据优势?

目前,以太坊质押年收益率已跌破3%,落后于不少DeFi和RWA(现实世界资产)协议。像sUSDe和SyrupUSDC这类收益型稳定币,正快速占据市场份额,提供4%至6.5%的回报率。值得注意的是,绝大多数竞争性收益产品都构建在以太坊区块链上。这意味着它们的广泛采用依然有望在未来持续推动以太坊网络价值的增长。收益已经不仅仅是传统金融的属性——链上收益已成为加密世界的核心要素,而以太坊作为最大的权益证明区块链,首当其冲。

以太坊质押收益率分析

以太坊的质押收益由两部分构成:共识奖励(由协议发放,总量固定,随着质押ETH数量增加而摊薄)和执行奖励(包括用户支付的优先费和MEV价值捕获)。设计上采用了平方根倒数曲线机制,确保质押量越大,单位收益递减。

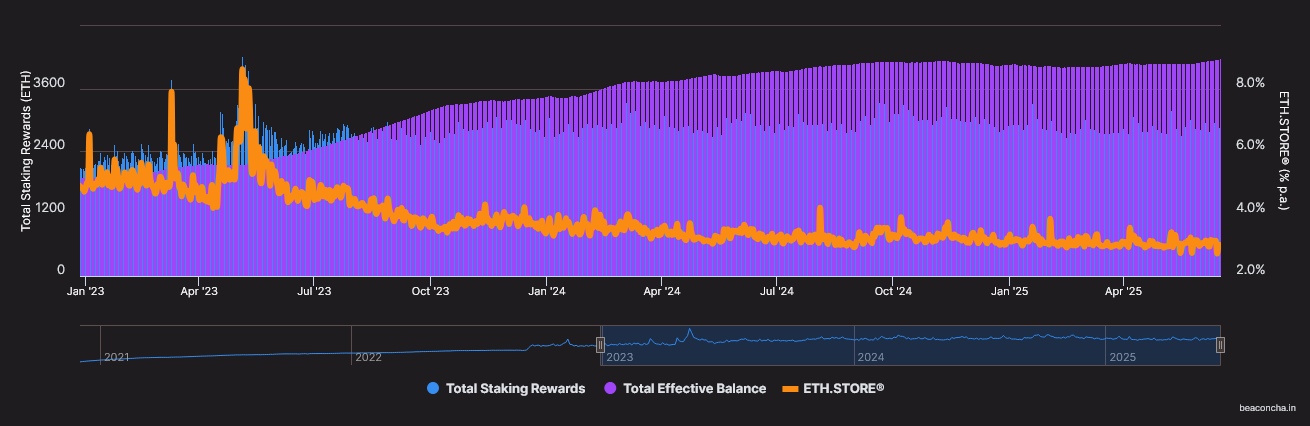

以太坊质押奖励参考利率。资料来源:Beaconcha.in

以太坊质押奖励参考利率。资料来源:Beaconcha.in

自2022年9月“合并”完成以来,以太坊质押收益持续下滑,从峰值约5.3%降至当前的3%以下。这反映出一个事实:质押的ETH总量已突破3500万枚,占其流通总量的28%。

不过,只有自行运营节点并锁仓32 ETH的独立验证者才能获得全额收益。多数用户为求便利选择流动性质押协议(如Lido)或交易所托管服务,这些服务收取10%-25%的手续费,进一步降低了用户的净收益。

收益稳定币的崛起

收益型稳定币让用户持有美元稳定币资产的同时获得被动收入,通常源自美国国债或合成策略。它们正迅速获得市场青睐。

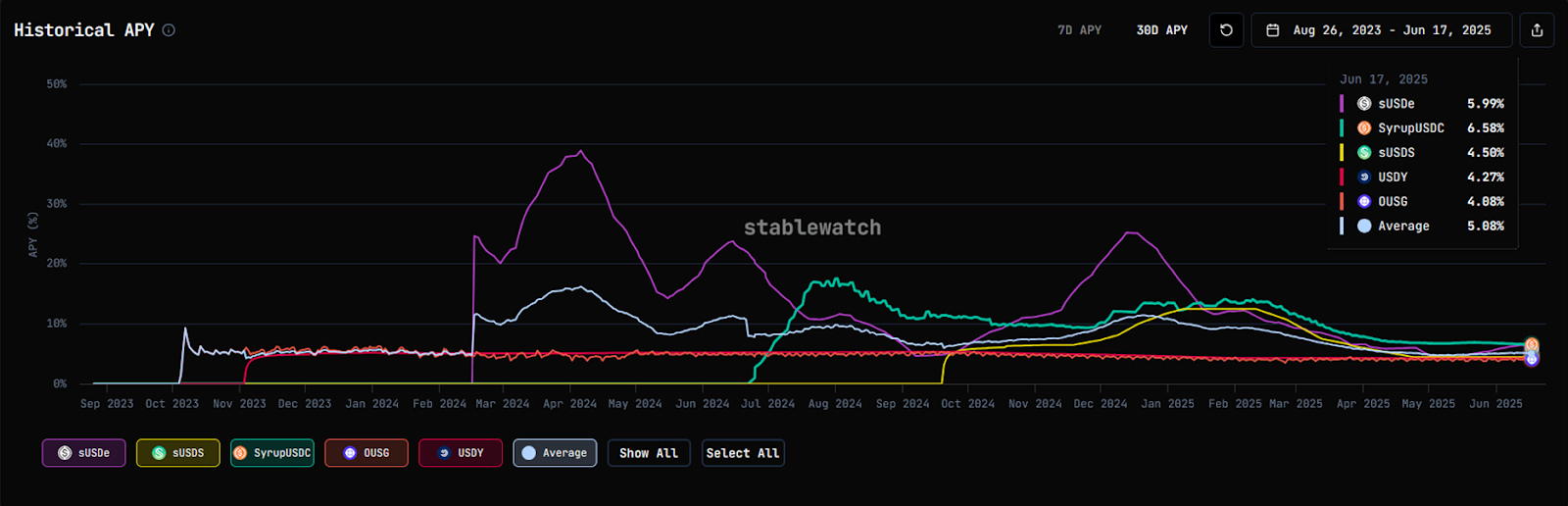

五大收益稳定币的历史年化收益率。来源:Stablewatch

五大收益稳定币的历史年化收益率。来源:Stablewatch

五大主流收益稳定币——sUSDe、sUSDS、SyrupUSDC、USDY和OUSG——占据了该领域114亿美元总规模的70%以上,各自采用不同策略:

- sUSDe (Ethena): 合成delta中性策略(ETH衍生品+质押收益),历史回报达10%-25%,当前约6%,风险较高。

- sUSDS (Reflexer/Sky): 由sDAI和RWA支撑,当前收益4.5%,重心在去中心化和低风险。

- SyrupUSDC (Maple Finance): 依托代币化国债和MEV策略,当前收益6.5%。

- USDY (Ondo Finance): 锚定短期国债,收益4.3%,面向低风险偏好机构。

- OUSG (Ondo Finance): 基于贝莱德国债ETF,收益~4%,严格KYC,高度合规。

它们的关键区别在于底层资产(合成/RWA)、风险特征和可访问性。过去一年该领域规模暴涨235%,链上固定收益需求强劲。

DeFi借贷:以以太坊为中心

Aave、Compound和Morpho等去中心化借贷平台允许用户通过提供资产赚取收益。利率由算法根据市场供需决定,与市场周期强相关。

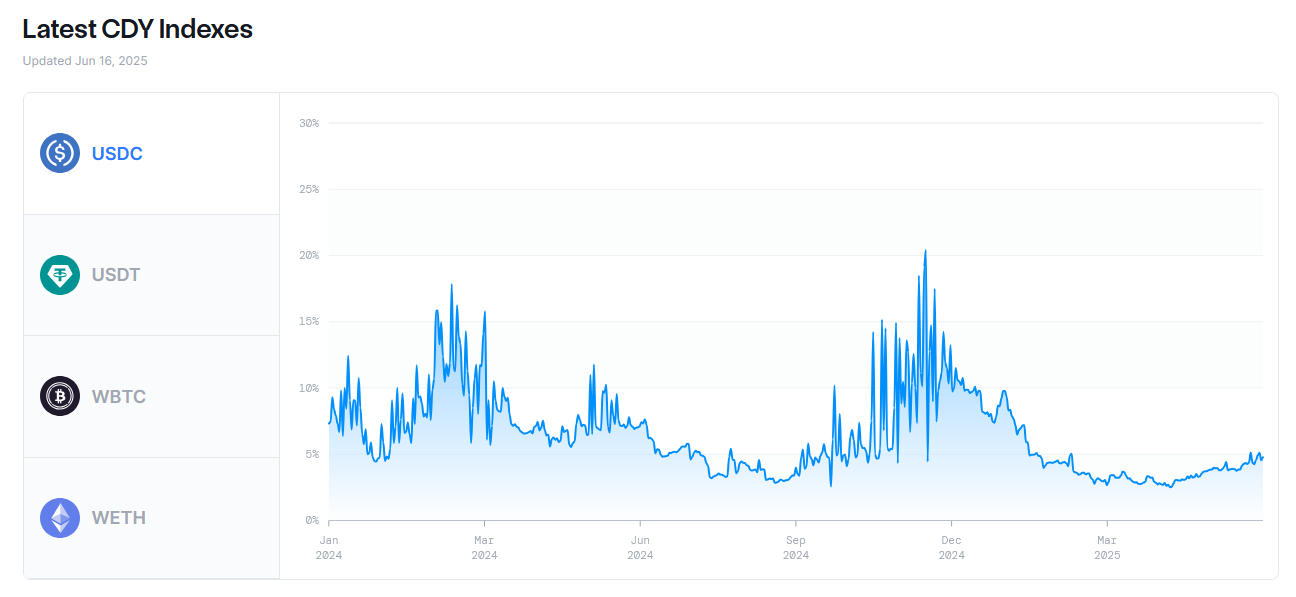

Chainlink DeFi 收益率指数。资料来源:Chainlink

Chainlink DeFi 收益率指数。资料来源:Chainlink

例如Chainlink DeFi收益率指数显示,稳定币当前借贷收益约为USDC 5%、USDT 3.8%,市场活跃时可显著攀升。

与受央行政策主导的传统银行借贷不同,DeFi收益由市场驱动,提供更高回报潜力但也伴随智能合约漏洞、预言机失效等独特风险。

核心矛盾与以太坊的价值

一个显著的关键点在于:这些颇具竞争力的收益产品(收益稳定币、代币化国债、DeFi借贷协议),其绝大多数都构建于以太坊区块链之上。它们依赖以太坊基础设施,某些策略甚至直接利用ETH获取收益。

这一事实揭示了深层逻辑:以太坊依然是最受信任的区块链平台,在托管DeFi和RWA资产领域拥有领先地位。这些生态应用的繁荣最终推动了以太坊网络使用量增长,增加了交易费收入,并在长期强化了ETH的内在价值。从这个独特视角看,以太坊或许并未输掉这场收益之战——它正在通过赋能一个更广阔、更多元的链上收益生态系统,实现另一种形式的胜利。网络效应与生态繁荣是其持久价值的根基。