操纵 Hyperliquid:巨鲸上演 XPL 教科书式轧空,狂赚2500万

序幕:猎场

黎明前的黑暗,总是最纯粹的猎场。

2025年8月27日,凌晨5点50分。当加密世界的大多数交易员还在梦乡中时,一场精心策划的“围猎”在去中心化衍生品平台 Hyperliquid 上无声地展开。猎物,是那些天真地相信“1倍杠杆”等于“绝对安全”的套期保值者;而猎手,则是两个潜伏已久的神秘地址,他们即将用超过1500万美元的资本,撬动一场价值2750万美元的完美风暴。

这并非一次不可预测的“黑天-鹅”事件,而是一次对系统规则的极致利用。 这是一堂在数字荒野中用真金白银书写的、关于信任与风险的血腥课程。

第一章:五分钟风暴

攻击的信号并非凭空出现。如同一头经验丰富的猛兽,猎手们在两天前便已悄然进入这片名为 Hyperliquid 的“猎场”。

主角是两个分工明确的地址:0xe417...,我们称之为“潜伏者”;以及 0xb9c...,我们称之为“爆破手”。

从8月24日起,“潜伏者”开始行动。它如同一位耐心的垂钓者,在三天内,以0.56美元的均价,悄无声息地吸纳了价值950万美元、数量高达2110万枚的 XPL 多头头寸。它的动作轻柔而隐蔽,旨在不惊动水面,为最终的收网埋下最深的伏笔。

与此同时,“爆破手”则在为即将到来的雷霆一击准备弹药。超过1590万美元的USDC,如同一条条溪流,通过 Arbitrum 网络,不动声色地汇入它在 Hyperliquid 的账户。

万事俱备。

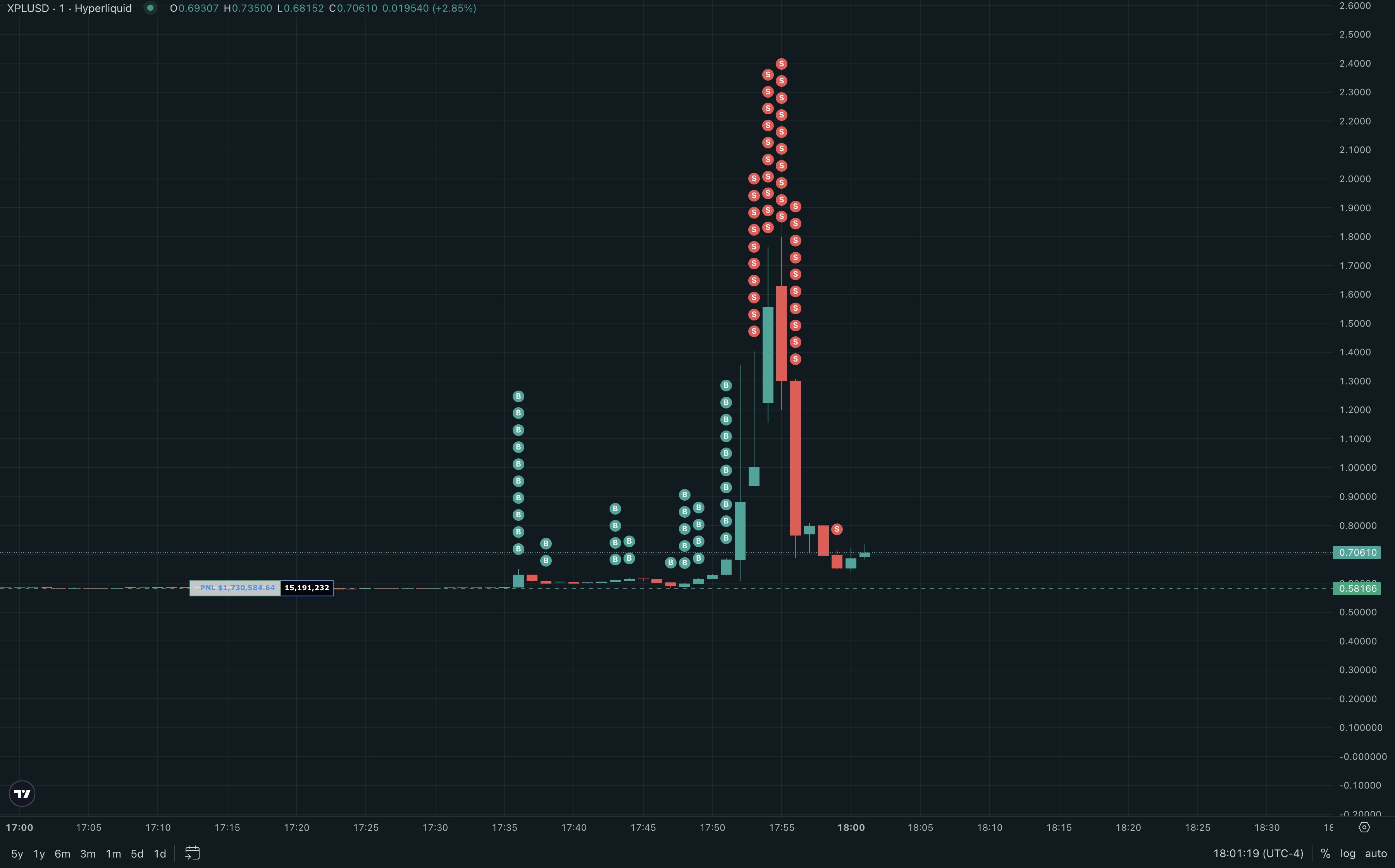

凌晨5点50分,市场最寂静、流动性最稀薄的时刻,攻击的“引信”被点燃。“爆破手”发动了总攻,一连串巨额的市价买单,如同一支重装甲部队,瞬间冲垮了 XPL/USD 订单簿上薄弱的防线。屏幕上,XPL 的价格K线如同一头被惊醒的野兽,挣脱了所有技术指标的束缚,以一种匪夷㭂思的垂直角度向上撕裂。

0.6美元... 0.9美元... 1.5美元... 最高触及1.8美元。

这不是市场的自然呼吸,这是一场精准、高效、且冷酷无情的“定点爆破”。价格的飙升只是手段,真正的目标是触发一场“数字雪崩”。当价格突破一个又一个整数关口,那些被认为是“安全港”的1倍空头套保仓位,它们的清算线被瞬间击穿。

系统开始自动执行清算。然而,清算空头仓位的操作,是向市场提交市价买单。这股由系统产生的、非自愿的买盘洪流,如同滚下山坡的第一块巨石,引发了整座山脉的咆哮与崩塌。更多的空头被清算,更多的买单被动生成,价格被推向更疯狂的高度。

一场致命的“清算螺旋”形成了。在短短几分钟内,价值1767万美元的空头头寸,就这样在烈焰中化为灰烬。在混乱的最高潮,猎手们开始收割。他们一手制造的买方狂潮,成为了他们平仓离场的最佳掩护。“潜伏者”的头寸在约1.15美元的均价被平仓,获利1250万美元。“爆破手”则将1600万美元收入囊中。

五分钟,2750万美元。攻击结束后潇洒离去,只留下一个被洗劫一空的战场。

第二章:被武器化的规则

这场完美的伏击,并非利用了代码的漏洞(Bug),而是利用了规则本身。猎手们找到的“完美武器”,是 Hyperliquid 为预发行代币设计的、名为“Hyperp”的独特预言机机制。

在正常的衍生品市场,合约价格会锚定一个外部的、公允的现货价格。但像XPL这样的预发行代币没有现货市场,怎么办?Hyperp 的设计是:它的预言机价格,不依赖任何外部数据源,而是其自身过去8小时标记价格的指数加权移动平均值(EWMA)。

这相当于在一个封闭的房间里,温度计显示的“标准温度”,是根据它自己过去8小时的读数来决定的。这个自我参照的设计,在面对拥有足够资本的攻击者时,会产生一个致命的正反馈循环。

攻击的逻辑简单而优雅:

- 冲击标记价格:“爆破手”用巨额资金暴力拉升合约的即时价格。

- 污染历史数据:这个被人为拉高的新价格,作为最新的数据点被输入到 EWMA 计算公式中。

- 拖动预言机价格:由于 EWMA 的特性,这个内部的“预言机价格”(即8小时均价)开始缓慢地、但确定无疑地向上移动。

- 制造价格偏差并触发清算:攻击者制造了一个巨大的价格偏差——即时价格远高于缓慢移动的预言机价格。这个偏差使得空头头寸的价值急剧亏损,从而触发了那场致命的清算雪崩。

猎手们没有欺骗系统,他们只是用压倒性的力量,让系统“相信”了他们想要的价格。这把武器,就藏在协议的说明书里,等待着第一个读懂它并有能力扣动扳机的人。

第三章:安全对冲的幻觉

这场风暴中,最悲伤的角色,莫过于那些被清算的“1倍杠杆套保者”。他们以为自己找到了对冲风险的“安全绳”,却不知这根绳子被系在了一座纸牌屋上。

他们的根本谬误在于,将成熟市场的对冲逻辑,错误地应用在了一个**“孤岛市场”上。一个真正的对冲工具,其价格必须与被对冲资产的现货价格有强大的收敛机制,这种机制通常是套利**。

然而,XPL 在 Hyperliquid 上的市场是一个事实上的“孤岛”。它不追踪任何外部现货价格,因此其价格并不反映 XPL 的“公允”价值,而仅仅反映了在 Hyperliquid 这一个平台上的多空力量对比。

因此,1倍做空 XPL 合约,实际上并非对冲 XPL 代币的未来价值风险,而是在投机性地做空 Hyperliquid 平台上的买方压力。当一个拥有压倒性资本优势的攻击者决定制造买方压力时,这种“对冲”策略就必然会失败。那位损失了250万美元后愤然离场的用户 Cbb0fe,用惨痛的代价验证了这一点。

第四章:沉默的守夜人

最令人深思的是,面对这场赤裸裸的围猎,Hyperliquid 的治理方——那些本应维护市场秩序的“守夜人”——选择了彻底的沉默。

这并非他们第一次面对市场操纵。就在几个月前,在另一起“JELLYJELLY”事件中,当攻击者的矛头直指平台自身的流动性金库(HLP),威胁到“赌场”本身存亡时,“守夜人”们果断地“拔掉了网线”——他们暂停市场、强制平仓、追溯性地修改了结算价格,剥夺了攻击者的利润。

那一次,他们是强硬的干预者。而这一次,当受害者是平台上的普通用户时,他们却成了冷漠的旁观者。

平台在XPL事件中的不作为,似乎被攻击者视为一种默许。 就在XPL事件发生约半小时后(6:25-6:30 UTC+8),同样的轧空策略被尝试复制到另一个盘前合约WLFI上。WLFI的价格一度从约0.28美元飙升至0.43美元,而同期的Binance盘前市场则未出现明显波动。这清晰地表明,攻击者试图在另一个具备相似特征(有大量未流通代币和空单套保盘)的标的上故技重施。

然而,这次尝试并未造成像XPL那样显著的连环清算。或许是XPL的惨案让市场上的空头们变得警觉,提前降低了风险敞口;又或许是WLFI的市场流动性结构与XPL不同。但无论如何,这次未遂的“模仿作案”进一步证实了攻击的模式化,并反衬出平台治理的缺位——漏洞依然存在,只是猎物变得更加警惕了。

为何同一个平台,在面对两次性质相似的市场操纵时,会做出如此截然不同的反应?答案可能在于两次事件中“受害者”身份的不同。JELLYJELLY 攻击威胁到协议自身的生存,而 XPL 攻击的损失主要由用户承担。

这种“选择性执法”,比攻击本身更令人寒心。它打破了市场对一个公平、中立平台的幻想,揭示了所谓“去中心化”背后,那若隐若现的中心化权力魅影。平台的干预阈值似乎是基于自身财务风险,而非普遍的市场公平性。

第五章:投资者的生存法则

对于普通投资者来说,完全避开所有风险不现实,但可以通过更审慎的“投前尽调”来识别并规避这类“陷阱”。关键在于,不要只分析资产本身,更要分析资产所在的“市场微观结构”。在踏入任何一个DeFi衍生品猎场前,至少要完成三项侦察:

- 识别“孤岛市场”:在交易一个衍生品前,先问自己:它的价格锚定于什么?XPL和WLFI在Hyperliquid上都是典型的“孤岛”,其价格只反映平台内部的多空博弈,没有任何外部现货市场可以通过套利来修正其价格。对于这种孤立市场,任何所谓的“套保”策略都是伪命题,因为你对冲的不是资产的公允价值,而是在和平台内所有对手盘的资金进行一场豪赌。

- 审查预言机机制:这是DeFi衍生品的核心。要警惕**“自我参照”的预言机。像Hyperp这种价格由自身历史价格决定的机制,等于是在一个封闭房间里,用过去的温度来定义现在的标准温度,这极易被大资金“加热”操-纵。一个健康的预言机,必须依赖多个、独立的、有深度的外部数据源**(比如Chainlink综合多家主流交易所的现货价格)。

- 寻找平台的“安全垫”:一个负责任的平台,会为低流动性、高风险的资产设置明确的风险参数。投资者应该主动去查找和确认:

- 是否有持仓总量上限(Open Interest Caps)? 这能从根本上限制单个市场可以累积的风险规模。

- 是否有单个账户的头寸限制? 这能防止巨鲸“控盘”。

- 清算机制是否平滑? 是一次性市价砸盘(容易导致连环爆仓),还是通过TWAP/VWAP(时间/成交量加权平均价)等方式平稳处理?

如果一个平台在一个全新的、没有外部价格锚的资产上,没有设置以上任何风控措施,那对普通投资者而言,它就不是一个公平的赌场,而是一个精心设计的“猎场”。

尾声:通往弹性市场之路

Hyperliquid XPL 事件最终应被定性为一次对有缺陷的市场设计的可预见性利用。它是一场压力测试,而 Hyperp 机制在这场测试中彻底失败。但这次事件的昂贵“学费”,必须转化为通向更稳健协议的阶梯。

平台规则的漏洞完全有机会修补,而且技术上并不复杂。这暴露的并非不可解决的技术难题,而是平台在追求交易量、吸引眼球的战略选择与风险管理之间的权衡问题。DeFi 的未来发展,需要将前沿的金融创新与成熟的风险管理哲学相结合。

修补漏洞可以从以下几个层面入手:

- 放弃纯粹的内部预言机:对于预发行代币,可以引入混合预言机(Hybrid Oracle),综合其他平台(如Aevo、Binance盘前市场)的价格,哪怕只是作为参考,也能打破内部的封闭循环,为套利者提供修正价格的可能。同时,在协议层面写死自动化熔断机制,例如当一个合约价格在5分钟内偏离其1小时均价超过50%时,自动暂停交易15分钟,给市场一个冷却期,有效阻止“清算螺旋”的形成。

- 实施动态的、链上的风险管理:这是最核心的改进。引入持仓集中度保证金,当某个账户的持仓占市场总量的比例过高时,其保证金要求应该指数级提升。这会让“控盘”的资金成本变得极其高昂,从而起到威慑作用。

- 优化清算引擎:放弃粗暴的市价清算,强制所有大额清算都通过TWAP/VWAP算法在一段时间内平稳执行,把对市场的冲击降到最低。

这些措施都是成熟金融市场和部分稳健DeFi协议的标准实践。Hyperliquid并非不知道,更大的可能性是,为了在“预发行代币交易”这个高风险、高回报的赛道抢占先机,它选择性地放松了这些安全缰绳。

真正的去中心化金融,其未来不在于创造更多无人监管的赌场,而在于构建一个无需信任、规则至上、且内置了强大免疫系统的弹性市场。只有这样,才能最终实现其对所有参与者公平的承诺。